S&P500 신규 편입 소식에,

주가 23% 급등한 종목은?

최근 S&P 500에 새롭게 편입된다는 소식에

하루만에 무려 23% 급등하며

투자자들의 이목을 끌은 종목이 있습니다.

S&P 500에 편입의 의미와 함께

해당 기업이 무슨 기업인지 다루어보겠습니다.

S&P 500 편입의 의미

S&P 500은

미국을 대표하는 500개 기업의 주식으로

구성된 주가지수입니다.

이 지수는

미국에 상장된 500개 기업의 전반적인 경제 상태를 나타내는 중요한 지표로,

많은 투자자들이 이를 기준으로 투자를 결정합니다.

따라서,

S&P 500 지수를 구성하는

500개 기업에 해당된다는 것은

그 기업이

미국 경제에서 중요한 위치를 차지하게 됐음을

의미합니다.

이로 인해:

1. 투자자들의 큰 주목을 받게 됩니다.

많은 투자자들이 S&P 500에 편입된 기업에 관심을 가지며,

이는 해당 기업에 대한 시장의 인식과 관심을 크게 증대시킵니다.

2. 실질적인 투자 수요가 증가하고 주가에 긍정적인 영향을 미칠 수 있습니다.

S&P 500을 추종하는 다양한 ETF와 펀드들이

신규 편입된 종목을 포트폴리오에 포함해야 하기 때문에,

실제로 투자 자금이 유입되고 거래량이 증가하게 되며,

이는 기업의 주가 상승으로 이어질 수 있습니다.

S&P 500 구성기업들은 고정된 것이 아니라,

경제 상황에 따라 편입되거나 편출됩니다.

편입되었다는 의미는

그 시대에 주목을 받는 업종일 가능성이 크죠.

S&P 500과 관련된

더 자세한 이야기는 ⬇️

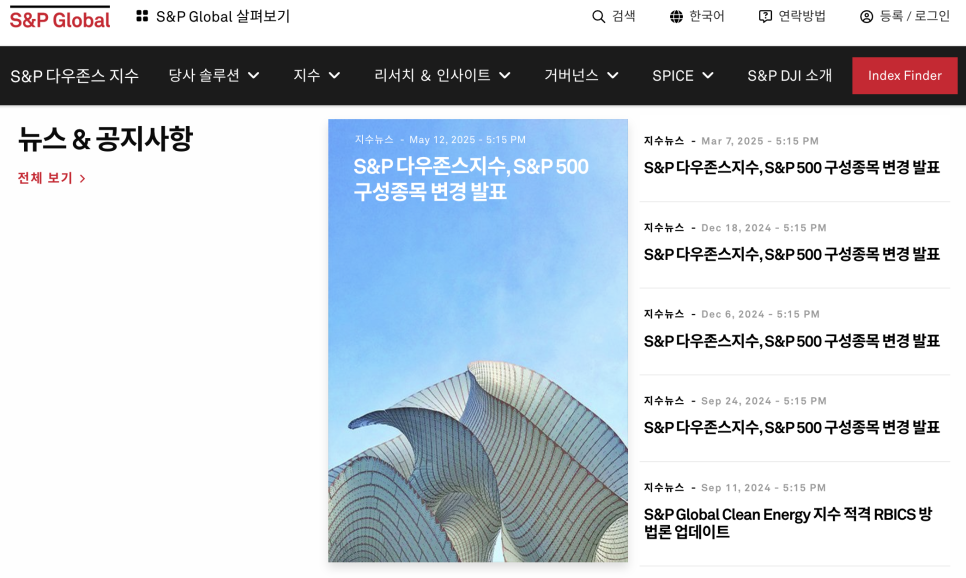

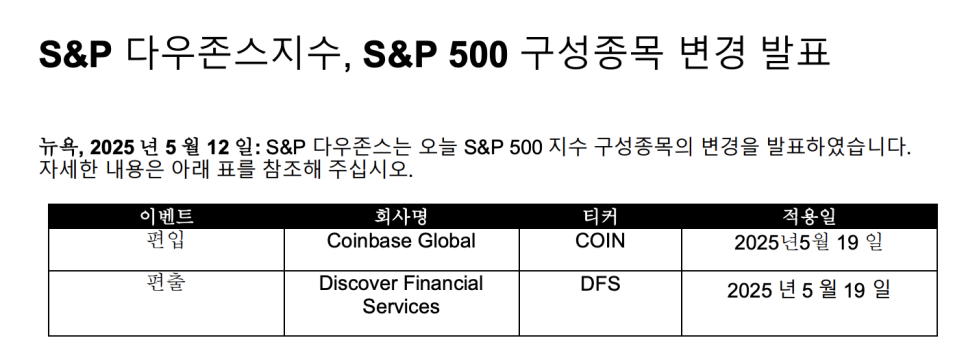

S&P 500 구성종목 변경

자

그러면 본론으로 돌아와서

최근 25년 5월 12일 S&P 500 지수를 운영하는

S&P Global에서 S&P 500 구성종목의 변경을

발표했습니다.

편출된 기업은

Discover Financial Services 티커 DFS 이고요

편입된 기업은

Coinbase Global 티커 COIN 입니다.

이 변경사항은

미국시간으로 25년 5월 19일부터 적용됩니다.

편출된 기업

이번에 S&P 500 지수에서 편출된 기업은

Discover Financial Services(티커: DFS) 입니다.

DFS는 미국의 대표적인 신용카드·결제 서비스를

제공하는 금융 기업으로,

‘디스커버 카드’로 잘 알려져 있습니다.

하지만 이번에

미국 금융 대기업인 Capital One(캐피털 원)에

인수 합병되며 독립 상장사로서의 지위를 상실되고, 이로 인해

자연스럽게 S&P 500 지수에서도 제외되었습니다.

S&P 500은 미국 증시에 상장된 대표 기업들로 구성된 지수이기 때문에, 합병이나 상장 폐지 등의 사유로 기업이 독립적으로 거래되지 않게 되면 지수에서 빠지게 되는 것이죠.

Discover이 빠지며 499개 기업이 있던 곳에,

Coinbase가 합류하며 500개 기업이 된 것이죠.

편입된 기업

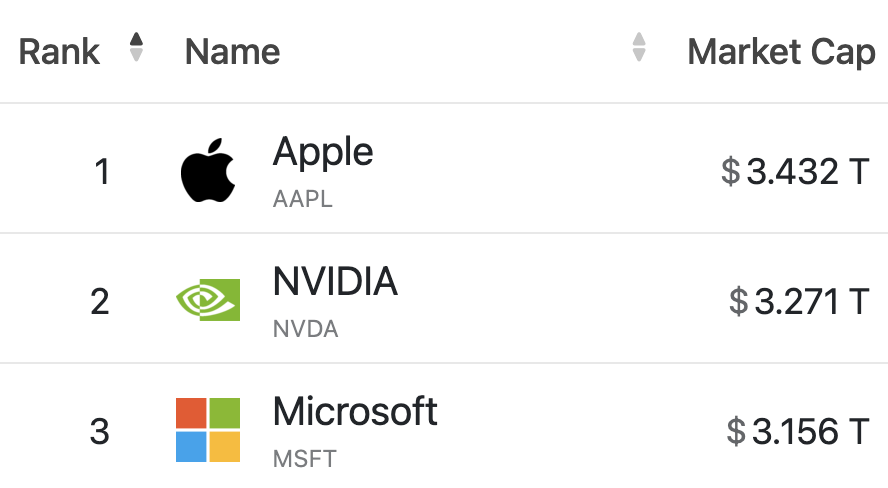

코인베이스는 S&P Global의

편입 발표와 함께

하루만에 주가가 23.97% 급등했습니다.

코인베이스 어떤 기업일지

알아보겠습니다.

코인베이스 공홈

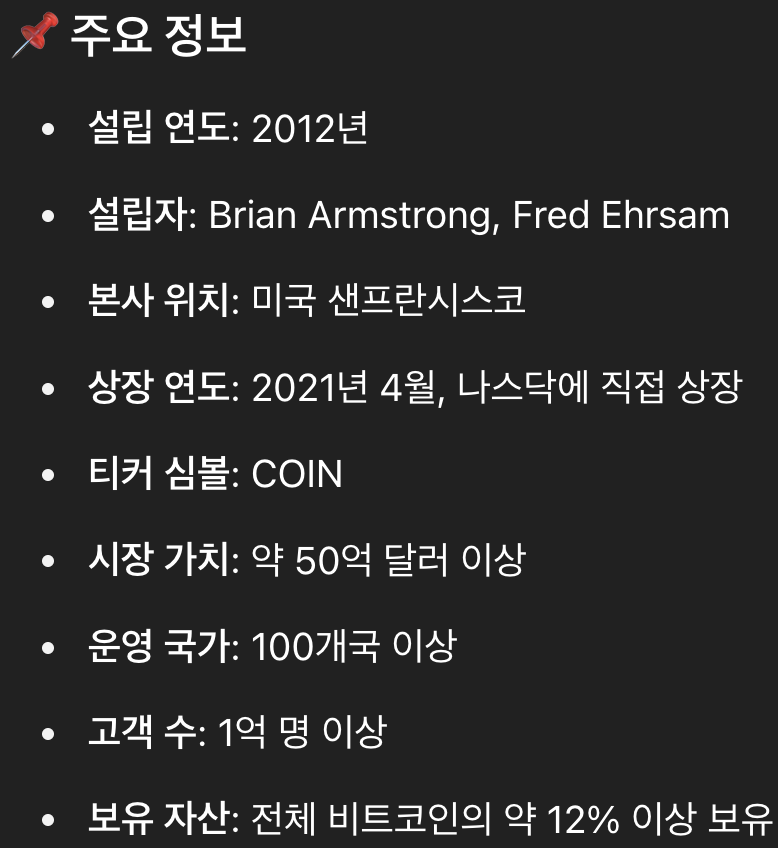

코인베이스는

미국 샌프란시스코에 본사를 두고 있으며,

2012년에 설립된 글로벌 디지털 자산 거래소입니다.

위키피디아 참고

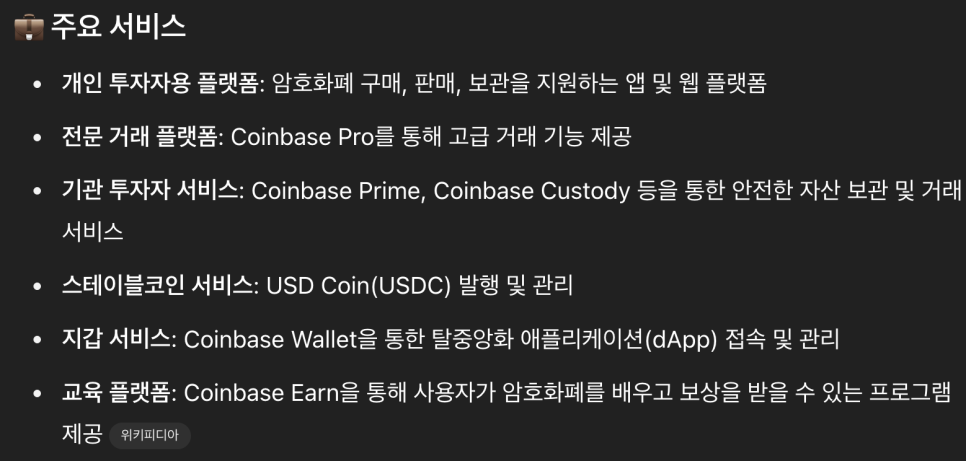

코인베이스는

암호화폐 자산과 쉽게 교류할 수 있도록 신뢰할 수 있는 플랫폼을 제공하여, 암호화폐 거래, 스테이킹, 보관, 지출, 빠르고 무료인 글로벌 송금 등의 기능을

제공하고있습니다.

위키피디아 참고

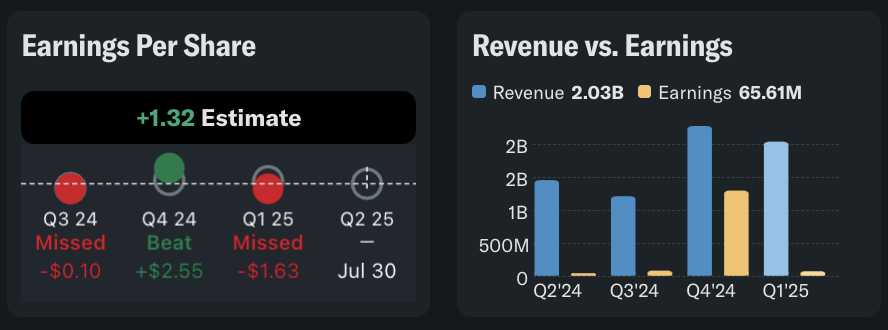

코인베이스의 실적은

아무래도 암호화폐의 거래량에 따라

크게 영향을 받습니다.

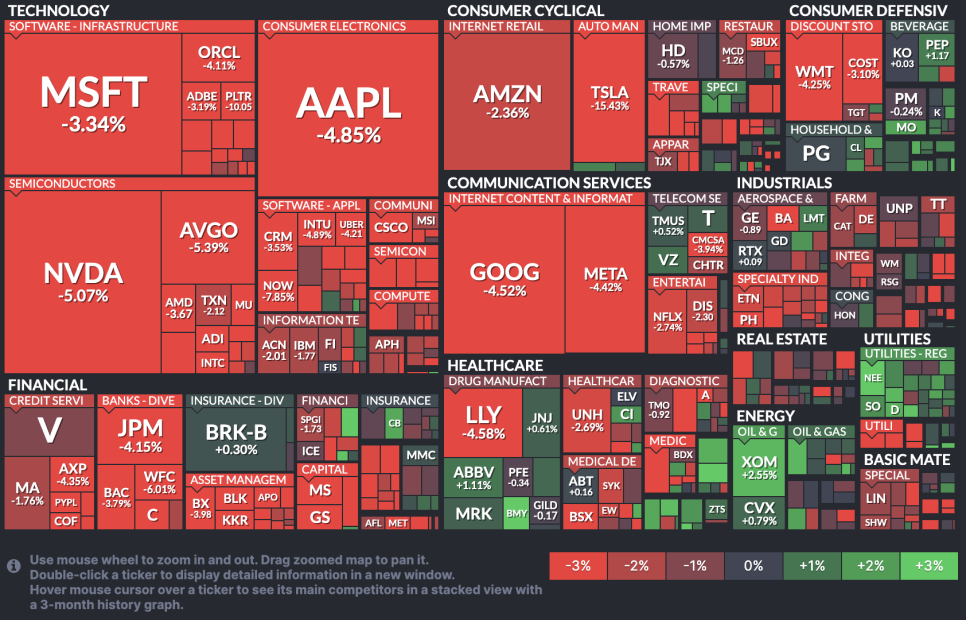

2024년 하반기에는

트럼프 재선과 암호화폐의 부상 기대감으로

전반적인 투자자산이 상승했지만,

2025년 상반기에는

무역전쟁과 경제 불확실성으로

전반적인 투자시장이 침체기를 겪었기 때문에

코인베이스의 실적에도

영향을 미쳤다고 볼 수 있습니다.

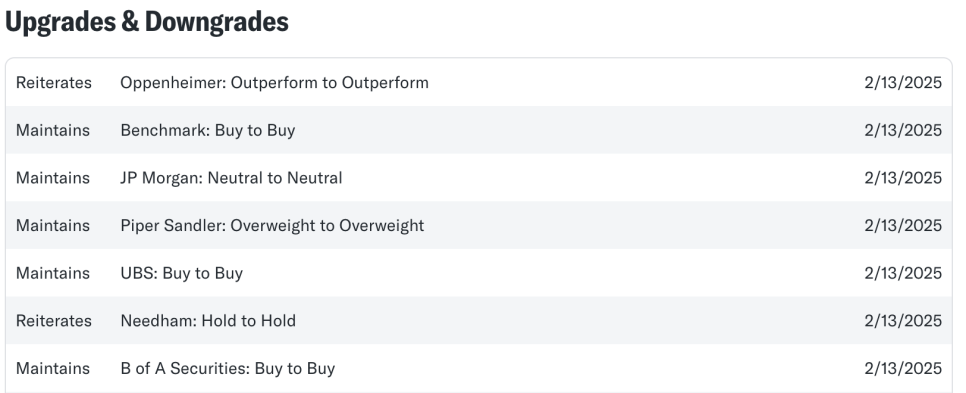

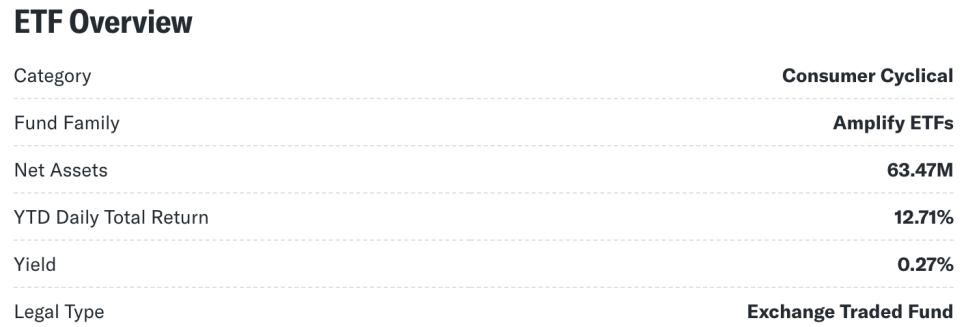

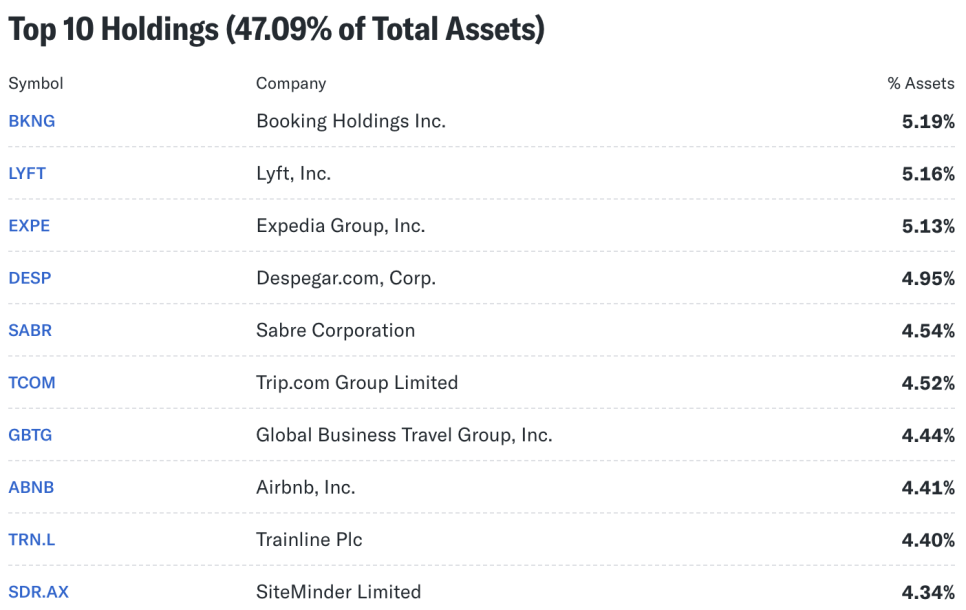

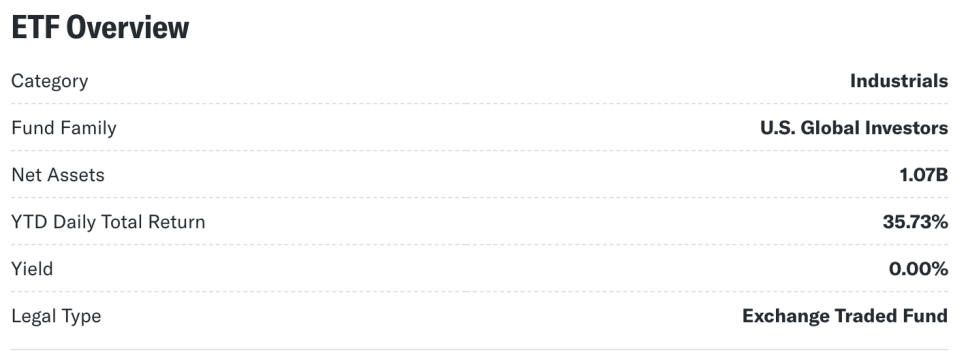

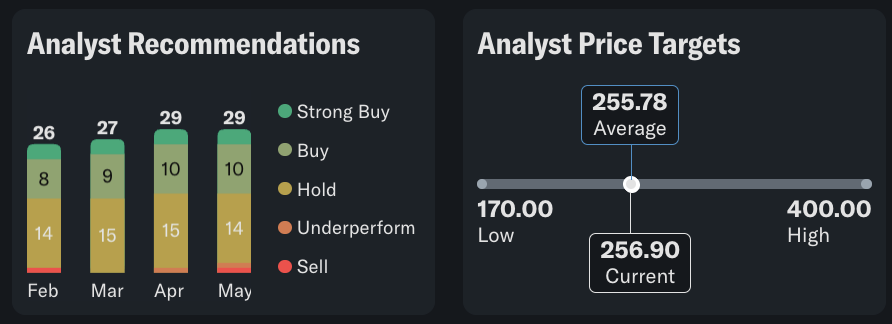

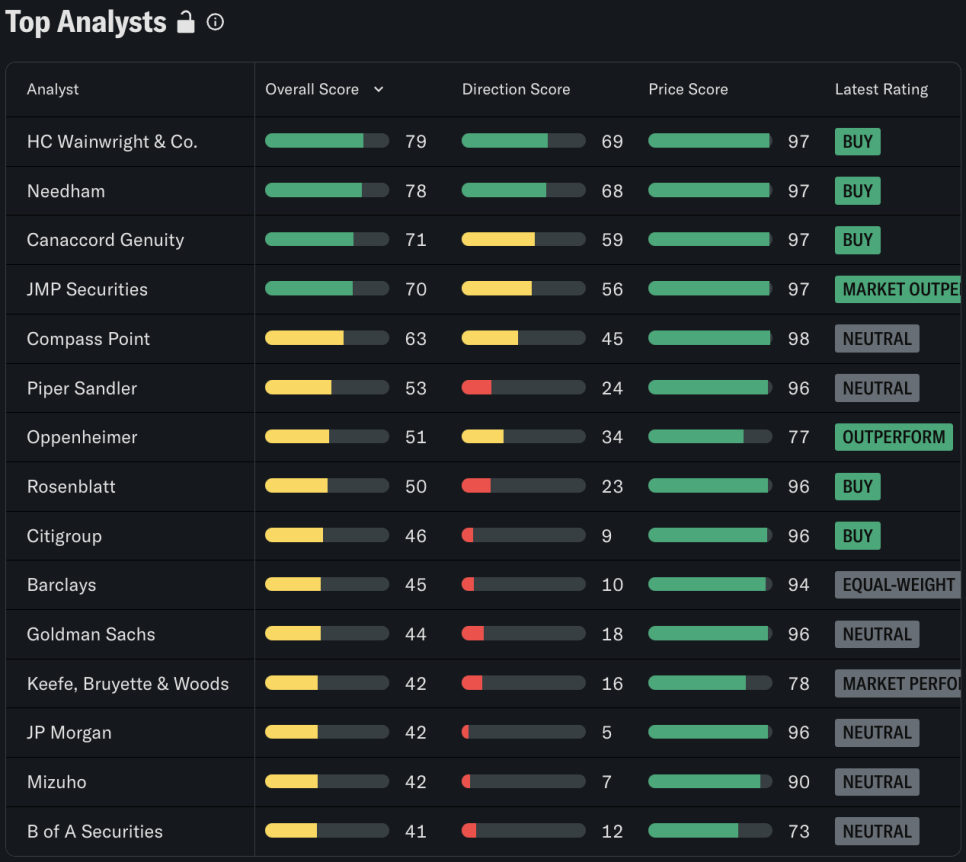

투자기관들의

코인베이스 투자등급을 보면

매수와 중립에 의견이 많은편입니다.

평균 목표주가는 $255.78인데,

하루동안 23%의 급등을 한 $256.90으로서

현재 주가는 목표주가를 살짝 상회한 상태입니다.

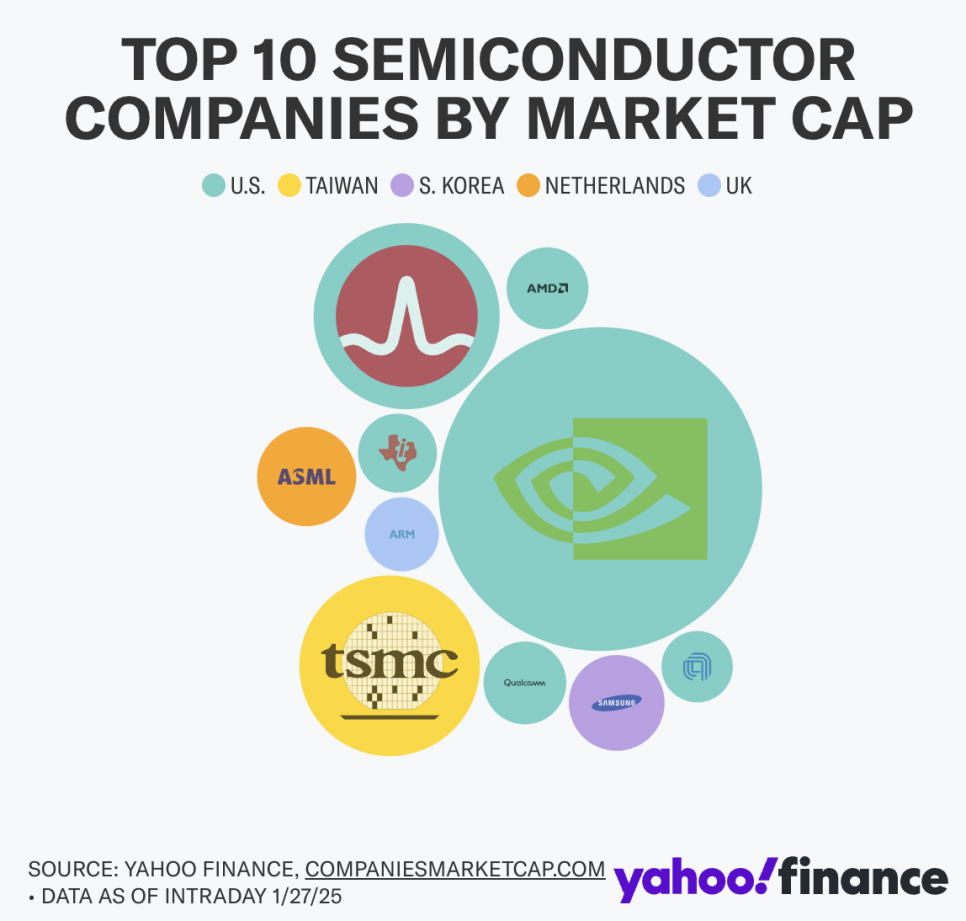

코인베이스의 S&P 500 편입과 관련해서

의미가 있는 부분은, 암호화폐 기업이 해당 지수에 편입된 것은 이번이 처음이라는 점입니다.

암호화폐와 암호화폐 관련 기업들이

미국 경제에서 점점 더 중요한 역할을

하게 되었다는 신호로서 의의가 있습니다.

이 글은 정보 제공을 목적으로 합니다.

잘못된 정보를 알려주시면, 수정하겠습니다.

투자 결정은 개인의 책임으로 이루어져야 합니다.

'주식' 카테고리의 다른 글

| 주식미국 주식의 세금 : 양도소득세, 지방소득세, 배당소득세, 납부기한, 계산방법, 신고방법 (2) | 2025.05.05 |

|---|---|

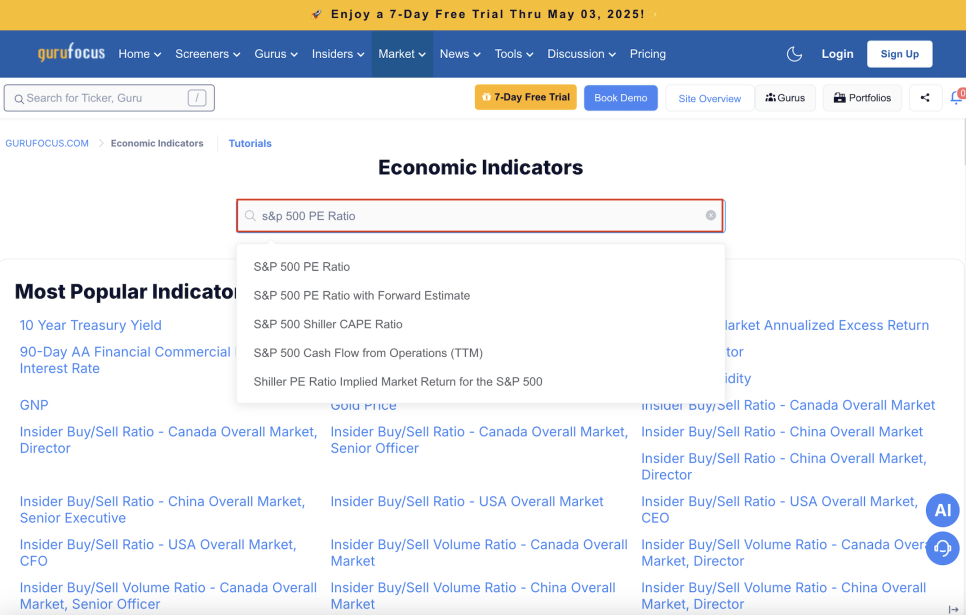

| 미국 증시, 지금 들어가도 될까? S&P 500 PER로 본 시장 가치 평가 (2) | 2025.04.26 |

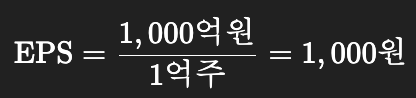

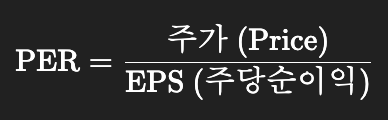

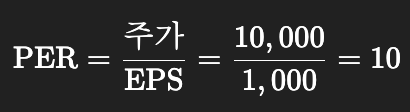

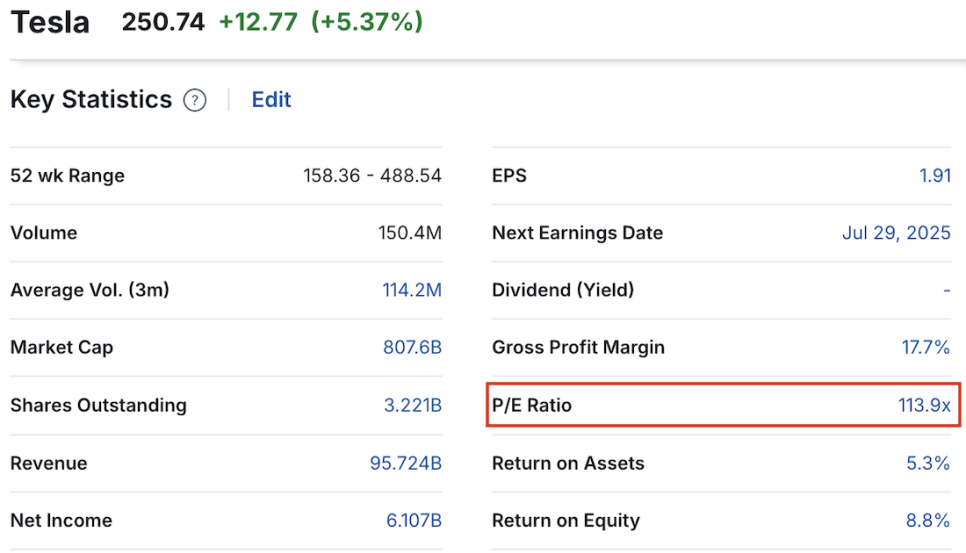

| 주식이 고평가 되었다...? PER, EPS 을 활용한 종목 평가 (feat. 삼성전자, 테슬라) (1) | 2025.04.24 |

| 한국인이 사랑하는 미국 레버리지 ETF 18개 (테슬라, 비트코인, 엔비디아, 반도체) (3) | 2025.04.10 |

| 미국 증시에 상장된 금 관련 주식과 ETF (2) | 2025.03.29 |